长年以来,Lorenz & Partners 高度重视通过新闻简讯和手册的方式进行信息更新,然而我们对所提供信息的完整性、正确性或质量不承担任何责任。本新闻稿所含任何信息均不能取代具有执业资格的律师所提供的个人咨询服务。因此,对于因使用或不使用本文中任何信息(包括可能存在的任何种类的不完整或不正确的信息)而造成的损害,若非故意或严重过失所致,请恕我们不承担赔偿责任。

目前泰国的增值税税率为7%

问题: 在哪些情况下,公司必须在发票金额上加上泰国增值税?

(一家德国公司从一家泰国公司获得发票,或者一家泰国公司从一家德国公司获得发票:)

有可能出现以下组合:

一家德国公司已经:

|

仅适用德国增值税 |

|

适用7%泰国增值税 |

|

适用7%泰国增值税 |

|

适用0%泰国增值税 |

|

仅适用德国增值税 |

|

适用7%泰国增值税 |

|

适用7%泰国增值税 |

|

适用0%泰国增值税 |

|

仅适用德国增值税 |

|

适用7%泰国增值税 |

|

适用7%泰国增值税 |

|

适用0%泰国增值税 |

|

仅适用德国增值税 |

|

适用7%泰国增值税 |

|

适用7%泰国增值税 |

|

适用0%泰国增值税 |

举 例:

A) 服务自国外提供,但在泰国使用:

- 如果一家国外注册的公司在国外提供服务,而该服务在泰国使用,则应视为在泰国提供的服务:

该公司有义务添加7% 增值税。

- “在国外提供并在在泰国使用的服务”是指任何除了销售货物以外的用于谋取利益的行为。

从国外向泰国转让无形商品的所有权(即专利权的所有权转让,商标权、版权、特许权使用费的所有权转让)不应视为

“在国外提供并在在泰国使用的服务”:

该公司在发票总额上添加0% 的增值税。

- 但是:如果在国外注册的公司许可任何泰国公司或在泰国的个人的使用权,而该国外公司依然保留上述权力的所有权,则这种情形不应被视为“销售无形商品”。它应被视为“在国外提供并在在泰国使用的服务”:

泰国公司有义务增加7%的增值税。

- 一家在国外注册的公司在国外提供服务,并且该服务在国外使用,则该服务被视为在国外提供的服务“

它不适用于泰国的增值税。

B) 服务自泰国提供,并在国外使用:

- 如果一项服务在泰国提供并在国外使用:

适用0%增值税(《税法典》第80/1(2)条,但是:

- 自泰国向国外转移无形商品的所有权(即专利权的所有权转让,商标权、版权、特许权使用费的所有权转让)不应被视为“在泰国提供并在在外国使用的服务”:

该公司有义务添加7% 增值税。

- 如果一家泰国公司许可国外任何公司的使用权(专利等),而泰国公司仍然是上述权利的所有者,则不应被视为无形商品的销售。它应被视为“在泰国提供的服务并在国外使用”,并缴纳下列增值税:

适用0%增值税(《税法典》80/1(2))

=> 享受增值税豁免的业务(《税法典》第四章第五部分,第81条)

外国总部对泰国子公司的财政支持。

销售:

- 农产品,动物,肥料,鱼粉,

- 动物饲料、药物和动植物的化学产品,

- 报纸、杂志、教科书,

- 由部级部门提供的商品或服务,

- 专为宗教利益而提供的商品或服务,或

- 泰国的公共慈善机构,其利润不用于其他目的,由皇家法令指定提供的商品或服务。

提供:

- 教育服务,在分支机构内提供的一个艺术和文化服务,

- 从事医疗、审计、法庭辩护服务,

- 诊所根据法律规定提供的治疗和护理服务

- 分支机构的研究或技术服务,图书馆、博物馆或动物园服务,

- 租用服务协议下的服务,

- 组织业余体育比赛的服务,

- 仅由分支机构提供的公共演艺人员的服务,

- 国内和国际运输服务,但不包括通过飞机或海船的运输,

- 不动产的出租服务,

- 地方政府当局的服务,不包括其商业服务或谋求收入或利益的服务(无论是否为公共事业)。

进口下列货物:

- 农产品,动物,肥料,鱼粉,

- 动物饲料、药物和动植物的化学产品,

- 报纸、杂志、教科书,

- 从外国带入出口加工区的货物,且仅当该货物被免除进口税时,

- 海关关税相关法律所规定的免征关税的货物,

- 进口并由海关部门保管的货物,

- 根据《税法典》第82/16条应缴纳增值税的注册人,其所出口的货物或提供的服务,

- 年营业额低于1,800,000泰铢(约合人民币13.5万元)的小型公司。

=> 享受零增值税率(增值税0%)(《税法典》第四章第四部分第80/1条):

- 根据总干事(Director-General)规定的类别、规则、程序和条件,在泰国提供并在外国使用的服务(该服务在泰国提供,以便在泰国的出口加工区制造出口货物,或者该服务在泰国出口加工区提供,以便制造出口货物)。

- 出口除免征增值税的商品以外的其他商品。

- 由法人供应商通过飞机或海船方式提供的国际运输服务。

C) 计算增值税

然而,主要问题在于如何计算泰国公司必须向税务局(”RD”)支付的增值税金额。下文将对这些计算公式进行解析。

1. 原则

为了更好的理解下面的公式,有必要先澄清一下将要用到的术语。

“销项税”(Output Tax)是我们收到的增值税金额(已从客户那里收到)。

“进项税”(Input Tax)是我们已付的增值税金额(已支付给供应商)。

必须按月支付给税务局的增值税金额的一般计算方法如下:

销项税 – 进项税 = 所欠税款(按月支付)

如果我们所欠税款为负数,则可以向税务局索要这个负数,或可以在将来用作税收抵免。

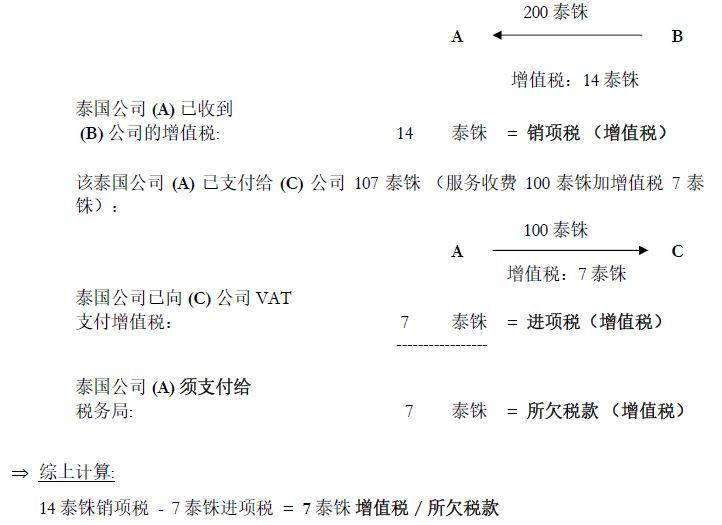

举 例:

泰国公司 (A) 从公司 (B) 处收款214泰铢 (服务收费200 泰铢 + 7% 增值税

(= 14 泰铢的增值税) = 共计 214 THB):

泰国公司 (A) 已收到

(B) 公司的增值税: 14 泰铢 = 销项税 (增值税)

2. 例外情况

分辨哪些是正常的增值税(7%),0%的增值税,以及豁免增值税的业务是很重要的!

“0%的增值税”的业务可以作为进项税。它不可能用于抵消豁免增值税的业务。

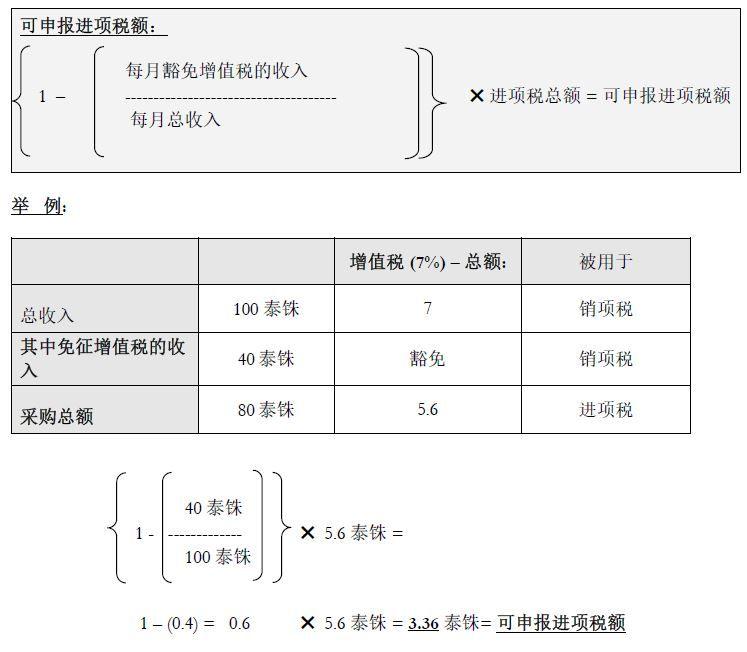

如果公司超过10%的收入是免征增值税的,那么该公司可申报进项税额必须按比例减少。

缴纳给税务局的增值税总额

增值税销项税 – 增值税进项税:

| 7 – 3.36 | = 3.64 泰铢 必须支付给税务局 | |

| (而不是: 7 – 5.6 = 1.4 泰铢) |

我们希望本新闻通讯中提供的信息对您有所帮助。

如果您还有其他疑问,请随时与我们联系。

LORENZ & PARTNERS 律师事务所

泰国·曼谷·沙吞区沙吞南路·179 号

曼谷都市大厦(Bangkok City Tower)27 楼 · 10120

座机: +66 (0) 2 287 1882

电子邮箱:[email protected]