I. Einleitung

Das Doppelbesteuerungsabkommen (DBA) zwischen Hong Kong und Österreich wurde am 25. Mai 2010 geschlossen und ist ab 2012 in Kraft getreten.

Am 22 März 2010 schloss Hong Kong mit den Niederlanden ein DBA ab, welches ebenfalls 2012 in Kraft getreten ist.

Das DBA zwischen Hong Kong und Belgien trat bereits 2004 in Kraft, das DBA mit Luxemburg in 2008.

Da das in Krafttreten der vier DBA relativ weit auseinander liegt, lohnt sich ein Vergleich der vier, da sich diese teilweise unterscheiden und deshalb für Unternehmen verschiedene Möglichkeiten und steuerliche Gestaltungsmöglichkeiten bieten.

1. Vergleich

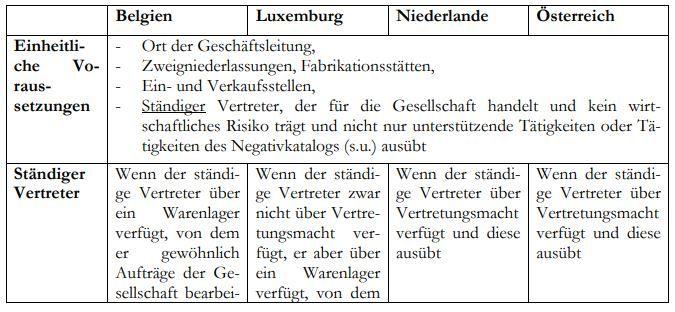

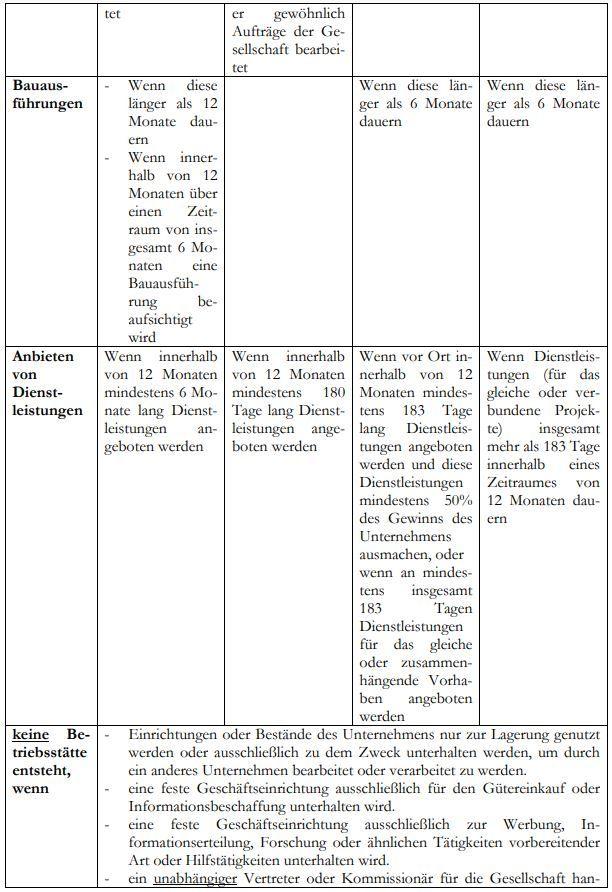

a) Betriebsstätte

Grundsätzlich sind die Gewinne eines Unternehmens nur dort zu versteuern, wo das Unternehmen seinen Sitz hat. Das heißt, eine europäische Gesellschaft hat ihren Gewinn in ihrem europäischen Sitzstaat zu versteuern, selbst wenn das Unternehmen mit Hong Kong oder einer Hong Kong Gesellschaft Geschäftsbeziehungen unterhält. Dies ändert sich aber, wenn die Gesellschaft in einer Art und Weise mit Hong Kong Geschäfte macht, so dass in Hong Kong eine Betriebsstätte der europäischen Gesellschaft entsteht. In diesem Zeitpunkt steht dem Staat, in dem sich die Betriebstätte befindet (Hong Kong), bezüglich des Gewinns dieser Betriebsstätte das Besteuerungsrecht zu. Folglich ist die Frage, wann eine Betriebsstätte entsteht, für die Besteuerung von grundlegender Bedeutung. Artikel 5 der DBA definiert den Begriff der Betriebsstätte:

Offshore Gewinne

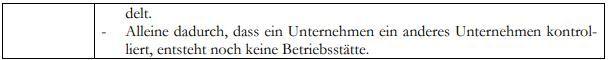

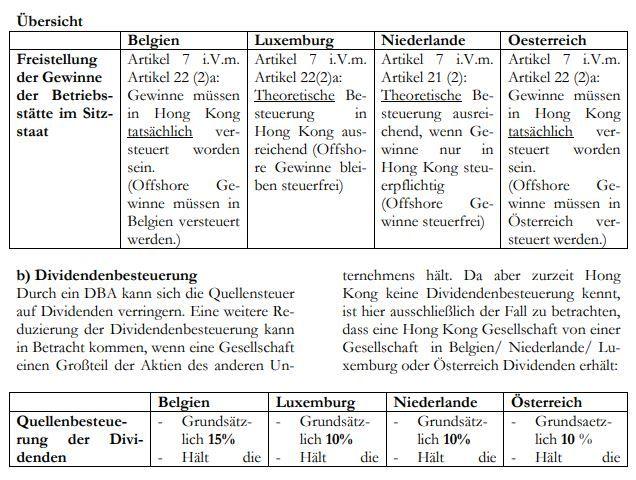

Für den Fall, dass eine Betriebsstätte in Hong Kong entstanden ist, stellt sich die Frage, ob und wie die dort generierten Gewinne in Hong Kong zu versteuern sind. Entscheidend für die finale Steuerfreiheit im Empfängerland ist, ob es für die Steuerfreistellung ausreichend ist, dass die Gewinne in Hong Kong theoretisch steuerbar sind oder aber tatsächlich versteuert werden müssen („subject to tax clause“). Hierbei kommt es bei den verschiedenen DBA zu erheblichen Unterschieden:

- Luxemburg

Hat eine Luxemburger Gesellschaft in Hong Kong Aktivitäten ausgeführt und ist dadurch in Hong Kong eine Betriebstätte entstanden, so ist der Gewinn der Betriebsstätte in Luxemburg steuerfrei gestellt, wenn nach Hong Konger Steuerrecht theoretisch die Möglichkeit besteht, dass der Gewinn zu versteuern ist, Artikel 22.2 (a) des DBA:

“Where a resident of Luxembourg derives income or owns capital which, in accordance with the provisions of this Agreement, may be taxed in the Hong Kong SAR, Luxembourg shall….. exempt such income or capital from tax (…)”.

Zu beachten ist hierbei, dass rein auf die theoretische Möglichkeit abgestellt wird, dass der Gewinn in Hong Kong zu versteuern ist. Es ist nicht nötig, dass auf den Gewinn in Hong Kong tatsächlich Steuern gezahlt werden.

Dies ist vor allem im Lichte des nationalen Hong Konger Steuerrechts zu sehen, nachdem in Hong Kong nicht wie in den meisten anderen Ländern das Prinzip des Welteinkommens gilt, sondern das

Territorialprinzip. Nach Artikel 14 der Inland Revenue Ordinance sind Unternehmensgewinne nur zu versteuern, wenn diese in Hong Kong entstanden oder durch eine Tätigkeit in Hong Kong entstanden sind. Ist dies nicht der Fall, liegen sogenannte „Offshore-“ Gewinne vor, die in Hong Kong nicht besteuerbar sind.

Nach dem DBA sind diese Gewinne dann auch in Luxemburg nicht zu versteuern, da für Artikel 22.2 (a) des DBA die theoretische Möglichkeit der Besteuerung in Hong Kong ausreichend ist und es nicht darauf ankommt, dass die Gewinne tatsächlich der Steuerpflicht in Hong Kong unterfallen.

- Belgien

Im Gegensatz zu Luxemburg ist für eine Steuerfreistellung der Gewinne der Hong Kong Betriebsstätte in Belgien die theoretische Möglichkeit der Besteuerung der Gewinne in Hong Kong nicht ausreichend, es ist vielmehr nötig, dass die Gewinne in Hong Kong tatsächlich auch dort zu versteuern sind. Artikel 22.2(a) des Belgien- Hong Kong DBA sagt demgemäß:

“where a resident in Belgium derives elements of income, … which may be taxed in Hong Kong in accordance with the provisions of this Agreement, and which are taxed there, Belgium shall exempt such elements of income from tax but may, in calculating the amount of tax on the remaining income of that resident, apply the rate of tax which would have been applicable if such income had not been exempted.”

Demgemäß müssen Offshore Gewinne der Hong Kong Betriebsstätte in Belgien versteuert werden, da diese in Hong Kong nicht steuerbar sind.

- Niederlande

Nach dem DBA mit den Niederlanden sind die in Frage kommenden (steuerfreien) Offshore Einkünfte aus Hong Kong dann in den Niederlanden steuerfrei gestellt, wenn diese nur in Hong Kong zu versteuern wären.

Dies ergibt sich aus Artikel 21 Abs. 2 des DBA:

“However, where a resident of the Netherlands derives items of income which according to (…), paragraph 1 of Article 7(…) of this Agreement may be taxed or shall be taxable only in the Hong Kong Special Administrative Region and are included in the basis referred to in paragraph 1, the Netherlands shall exempt such items of income by allowing a reduction of its tax.”

Dies bedeutet, dass es auch hier, wie bei dem DBA mit Luxemburg, lediglich darauf ankommt, dass die Unternehmensgewinne der Betriebsstätte theoretisch der Besteuerung in Hong Kong unterliegen könnten, so dass auch hier Offshore Gewinne weder in Hong Kong noch in den Niederlanden zu versteuern wären.

- Österreich

Nach dem DBA zwischen Hong Kong und Österreich sind Offshore Einkünfte dann in Österreich steuerfrei, wenn nach Hong Konger Steuerrecht die Möglichkeit besteht, dass der Gewinn zu versteuern ist und dieser auch tatsächlich in Hong Kong versteuert wird, Artikel 22.2 (a) des DBA:

”Where a resident of Austria derives income or own capital which, in accordance with (…) this Agreement, may be taxed in the Hong Kong Special Administrative Region and are subject to tax therein, Austria shall (…) exempt such income or capital from tax.”

Demgemäß müssen Offshore Gewinne der Hong Kong Betriebsstätte in Österreich, so wie auch in Belgien, versteuert werden, da diese in Hong Kong nicht steuerbar sind.

-

Abschließende Bewertung

Die vier DBA stimmen in vielen Punkten überein, da sie alle auf dem Muster DBA der OECD basieren und nur in bestimmten Teilen abgeändert wurden. Allerdings bietet das Luxemburg DBA und das Niederlande DBA vor allem bei Offshore Gewinnen in Hong Kong einen großen Vorteil.

Von Luxemburg oder den Niederlanden aus besteht dann unter bestimmten Konstellationen die Möglichkeit, die steuerfreien Offshore Gewinne aufgrund von Europarecht weiter in andere EU Länder steuerfrei auszuschütten (Mutter-Tochter-Richtlinie), so dass dies für europäische Unternehmen ein sehr attraktiver Weg sein kann, ihre Beteiligungen in Hong Kong und/oder Asien zu strukturieren.