I. Einleitung

Die Gründung von Unternehmen durch ausländische Investoren (Foreign-Invested Enterprises) ist in der Volksrepublik China nur nach entsprechender Genehmigung durch die zuständigen staatlichen Behörden möglich. Ob und in welcher Form eine Genehmigung erteilt wird, hängt vom geplanten Vorhaben ab und richtet sich nach den Provisions in Guiding the Orientation of Foreign Investment („Foreign Investment Provisions“), die 2002 erlassen und zuletzt im Dezember 2011 erneuert wurden.

Für den ausländischen Investor stellt sich dann die Frage, in welcher Rechtsform das geplante Vorhaben verwirklicht werden soll. Das chinesische Recht stellt dabei drei Gesellschaftsformen zur Verfügung. Davon zählen die Wholly Foreign-Owned Enterprise („WFOE“) und das Representative Office („RO“) zu den populärsten Investmentformen in China. Im Hinblick auf diese zwei Investmentarten gibt es jedoch wesentliche Unterschiede, sowohl rechtlicher als auch faktischer Natur. Vielen ausländischen Investoren sind diese Unterschiede, nicht bewusst, was zu Problemen führen kann. Meist entstehen Probleme hierbei, wenn Investoren lediglich ein Representative Office in China eröffnen und dann darüber unerlaubterweise aktive Geschäfte in China abwickeln.

Nachfolgend werden die wesentlichen Unterschiede zwischen einer Wholly Foreign Owned Enterprise und einem Representative Office aufgezeigt und erläutert, insbesondere für welches unternehmerische Vorhaben welche Art der Investition wann am Günstigsten ist.

II. Wholly Foreign-Owned Enterprise in China

1. Was ist eine Wholly Foreign-Owned Enterprise (“WFOE”)?

WFOEs sind Unternehmen mit 100% ausländischer Beteiligung und stellen eine neue und sehr beliebte Form für Investitionen durch Ausländer in China dar. WFOEs sind zudem rechtsfähig. Die Haftung der Gesellschafter ist auf die Höhe der jeweiligen Kapitaleinlagen beschränkt. Alle Gesellschafter der WFOE müssen ausländische Staatsangehörige sein. Der Begriff „ausländischer Staatsangehöriger“ erfasst in diesem Zusammenhang auch Staatsangehörige der Sonderverwaltungszonen Hongkong und Macau, sowie Taiwanesen.

Die gesetzlichen Grundlagen einer WFOE in China ergeben sich aus:

- The Law of the People’s Republic of China on Wholly Foreign-Owned Enterprises („WFOE Law“);

- Rules for the Implementation of the Law of the People’s Republic of China on Wholly Foreign-Owned Enterprises („WFOE Rules“).

Soweit diese Bestimmungen Regelungslücken aufweisen, greifen die allgemeinen gesetzlichen Bestimmungen:

- The Company Law of the People’s Republic of China, zuletzt geändert zum 01. März 2014

- The Contract Law of the People’s Republic of China

2. Verschiedene WFOE Arten

Mit der Einführung der WFOE möchte China Investitionen für Ausländer aus den Bereichen der Produktion und High-Tech-Industrie attraktiv machen. Anderen Branchen war die Form der WFOEs zunächst nicht gestattet. Erst mit dem Beitritt Chinas zur World Trade Organisation (2001) war diese Form der Investition auch anderen Industrien, wie z.B. Consulting und Management, Softwareentwicklung oder Handel, zugänglich. Trotz dieser Veränderung hat China primär Interesse an Investoren, die Exportgüter produzieren, vor allem solche Unternehmen die neue Produkte entwickeln, Energie und Ressourcen sparen und sich mit der Verbesserung und dem Austausch bestehender Produkte beschäftigen (Art. 3 WFOE Law). Folgende Arten von WFOEs werden unterschieden:

- WFOEs im Produktionsbereich („Manufacturing WFOE“)

- WFOEs im Consulting und Dienstleistungsbereich („Consulting WFOE“)

- WFOEs im Handels-, Verkaufs- oder Franchisebereich („Trading WFOE“)

Die Differenzierung ist allein für die unterschiedlichen Anforderungen beim Mindeststammkapital, Anmeldeverfahren und der Buchführung, von Relevanz.

Trotz der Unterscheidung handelt es sich bei den unterschiedlichen Arten der WFOEs nicht um unterschiedliche Gesellschaftsformen. Das WFOE Law findet auf alle WFOE-Arten gleichermaßen Anwendung.

3. Tätigkeitsbereich

Laut Foreign Investment Catalogue, der auf der Grundlage der Foreign Investment Provisions erstellt wurde, gibt es vier verschiedene Tätigkeitskategorien, in die ein ausländisches Investitionsprojekt fallen kann:

- Ausdrücklich erwünscht

- Beschränkt

- Verboten

- Erlaubt – jede Art von Industrie, die nicht in einer der anderen Kategorien aufgezählt wird

Der Katalog wird regelmäßig aktualisiert; die neueste Fassung trat am 20. März 2017 in Kraft.

Für Investoren ist die Konkretisierung ihres Tätigkeitsbereichs aus drei Aspekten von besonderer Bedeutung:

- Vom konkreten Tätigkeitsbereich der Gesellschaft hängen die unterschiedlichen Anmelde- und Registrierungsvoraussetzungen ab.

- Aufgrund gewisser Tätigkeitseinschränkungen laufen zu allgemein gefasste Tätigkeitsbeschreibungen Gefahr, nicht genehmigt zu werden.

- Einmal genehmigte WFOEs dürfen nicht über den zuvor abgesteckten Tätigkeitsbereich hinaus tätig werden, es sei denn sie beantragen eine weitere Genehmigung, was kosten- und zeitintensiv sein kann.

4. Registriertes Stammkapital einer WFOE

Die WFOE ist eine Gesellschaft mit beschränkter Haftung (Art. 18 WFOE Rules) und setzt daher ein registriertes Stammkapital voraus. Bis zur Änderung des Gesetzes in 2014 war ein gesetzliches Mindestkapital von 30.000 RMB (ca. 4.000 EUR) festgeschrieben. Diese Vorschrift wurde jedoch aufgehoben, so dass die Gesellschaften nun frei sind, die Höhe des Stammkapitals zu bestimmen, welches dann allerdings von der Aufsichtsbehörde genehmigt werden muss.

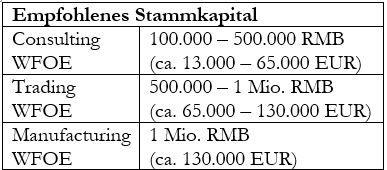

Die Höhe des Stammkapitals (und ob dieses genehmigt wird) hängt nicht nur von dem jeweiligen Tätigkeitsbereich der WFOE ab, sondern auch davon, wo die WFOE gegründet werden soll, da es zum Beispiel finanziell günstiger sein kann, ein Unternehmen in einer „second-tier“ Stadt wie Hangzhou zu gründen als in Shanghai. Folgende Tabelle kann daher lediglich als Richtlinie gesehen werden:

Empfehlenswert ist es für alle der WFOE-Arten, ein Mindeststammkapital von 1 Mio. RMB (ca. 130.000 EUR) bereitzustellen, um die Chancen einer Genehmigung durch die Behörden zu erhöhen.

Bis zur Änderung des Gesetzes in 2014 war vorgeschrieben, dass die Gesellschafter das Stammkapital innerhalb einer bestimmten Zeit (20% in den ersten drei Monaten nach Eintragung der Gesellschaft, der Rest dann innerhalb von zwei Jahren ab Ausstellung der Business License) einzuzahlen haben. Diese Vorschrift wurde nun aufgehoben und die Aufsichtsbehörde kann nun festlegen, in welchem Zeitrahmen das Stammkapital einzuzahlen ist. Weiterhin ist nun möglich, dass das Stammkapital vollständig als Sacheinlage geleistet werden kann (früher mussten zumindest 30% bar eingezahlt werden).

5. Antragsverfahren

Das Handelsministerium der Volksrepublik China (Ministry of Commerce) ist grundsätzlich für die Überprüfung und Genehmigung der Anträge in Bezug auf die Gründung einer WFOE zuständig. Nichtsdestotrotz kann das Ministerium diese Kompetenz an die jeweiligen lokalen Behörden übertragen, was auch regelmäßig geschieht (Art. 7 WFOE Rules).

a) Vorausgehende Berichte

Ausländische Investoren sind gem. Art. 9 WFOE Rules dazu verpflichtet, vor der eigentlichen Antragstellung einen Bericht an die lokalen Behörden jener Provinz zu senden, in der sie die WFOE gründen möchten. Der Bericht muss folgende Informationen enthalten:

- Zweck der WFOE

- Tätigkeitsbereich

- Produkte, die hergestellt bzw. die Dienstleistungen, die erbracht werden sollen

- Technologien und Zubehör, das verwendet wird

- Das Areal, auf dem die WFOE stehen soll und die Anforderungen der WFOE an das Grundstück und die Umgebung

- Anforderungen und benötigte Menge an Energie (Wasser, Elektrizität, Kohle, Gas oder andere notwendige Energiequellen)

- Anforderungen an öffentliche Anlagen

Nach Art. 9 WFOE Rules soll die Genehmigung des Berichtes innerhalb von 30 Tagen erfolgen. Diese Frist kann jedoch überschritten werden, da es im Ermessen der Behörde liegt, fehlende Unterlagen nachzufordern.

b) Offizielle Antragstellung bezüglich einer WFOE-Gründung

Wurde der Bericht genehmigt, kann die offizielle Antragstellung der WFOE beginnen. Gemäß Art. 10 WFOE Rules müssen folgende Unterlagen bei den lokalen Behörden eingereicht werden:

- Antrag für die Gründung einer WFOE

- Machbarkeitsstudie

- Satzung der WFOE

- Name des rechtlichen Vertreters der WFOE (oder eine Liste mit den Vorstandsmitgliedern)

- Rechtliche Zertifizierungen, insbesondere ein Zertifikat, das die Kreditwürdigkeit des Investors bescheinigt

- Die schriftliche Antwort der lokalen Behörden auf den vorausgehenden Bericht

- Liste an Gegenständen, die importiert werden sollen

- Zusätzliche Unterlagen, soweit die Behörde diese anfordert

Sollten zwei oder mehrere ausländische Investoren gemeinsam die Gründung einer WFOE beantragen, muss zudem eine Kopie des Gesellschaftervertrages eingereicht werden.

Die unter Punkt i.–iii. aufgeführten Unterlagen müssen ins Chinesische übersetzt werden. Alle anderen Unterlagen können als fremdsprachige Dokumente eingereicht werden, solange ihnen jeweils eine chinesische Übersetzung beigefügt wird.

Nachdem alle Unterlagen eingereicht wurden, müssen die chinesischen Behörden innerhalb von 90 Tagen entscheiden, ob sie dem Antrag stattgeben oder nicht (Art. 11 WFOE Rules). Im Falle der Genehmigung wird dem ausländischen Investoren eine Genehmigungsurkunde ausgestellt.

Zum September 2016 traten einige Änderungen in Kraft, nach welchen die meisten Unterlagen inzwischen online eingereicht werden müssen und auf manche Unterlagen verzichtet werden kann bzw. diese nachgereicht werden können.

c) Gewerbeerlaubnis

Nachdem der Antrag auf Gründung der WFOE genehmigt wurde, muss der ausländische Investor innerhalb von 30 Tagen die Registrierung der Gesellschaft bei den lokalen Behörden beantragen, um eine Gewerbeerlaubnis zu erhalten (Art. 12 WFOE Rules). Wenn er diese 30-Tages-Frist verstreichen lassen, wird die Genehmigungsurkunde automatisch ungültig. Erst mit Erhalt der Gewerbeerlaubnis erlangt die WFOE Rechtspersönlichkeit.

d) Geschäftsadresse der WFOE

Ursprünglich mussten bereits vor der Antragstellung auf Gründung der WFOE Geschäftsräumlichkeiten angemietet werden. Diese Vorschrift wurde aber seit September 2016 etwas aufgeweicht, so dass nun auf den Abschluss eines Mietvertrags verzichtet werden kann und dieser erst zu einem späteren Zeitpunkt abgeschlossen werden muss. In der Praxis führt dies aber oft zu Verzögerungen, da viele Behörden immer noch auf einem Mietvertrag vorab bestehen. Eine virtuelle Geschäftsadresse wird derzeit von den chinesischen Behörden nicht anerkannt.

6. Weiteres Registrierungsverfahren

Nachdem die Gewerbeerlaubnis ausgestellt wurde, muss sich die WFOE noch bei anderen Behörden registrieren lassen, um den Geschäftsbetrieb aufnehmen zu können. Eine der wichtigsten Registrierungen ist jene bei den lokalen und staatlichen Steuerbehörden, die dann eine Steuernummer vergeben, sodass die WFOE die monatlich anfallenden Steuern zahlen kann.

Des Weiteren muss die WFOE ein Bankkonto bei einer Bank in China eröffnen. Es muss sowohl ein Fremdwährungskonto als auch ein RMB Konto eröffnet werden. Das Stammkapital wird dann in der Fremdwährung eingezahlt (z.B. EUR oder USD). Es wird dann in RMB konvertiert und auf das RMB-Konto überwiesen. Das Stammkapital steht der Gesellschaft dann in RMB zur Verfügung.

7. Besteuerung der WFOE

Die WFOE unterliegt der chinesischen Körperschaftsteuer, welche einheitlich 25% beträgt. Außerdem gilt der gesetzliche Umsatzsteuersatz von 17% auf den Warenhandel. Für Dienstleistungen gelten seit dem 01. August 2013, nach der Ausweitung der Umsatzsteuerreform auf die gesamte Volksrepublik, die Steuersätze von 6% bzw. 11% je nach Art der Dienstleistung.

Für WFOEs, die einen jährlichen Umsatz von weniger als 5 Mio. RMB haben, gilt für Dienstleistungen ein einheitlicher Umsatzsteuersatz von 3%.

8. Vorteile einer WFOE

Die Gründung einer WFOE bringt folgende Vorteile mit sich:

- Eigene Rechtspersönlichkeit mit beschränkter Haftung für die Gesellschafter

- Eigenständigkeit und die Freiheit, die Unternehmensstruktur der Muttergesellschaft in die WFOE zu implementieren, ohne auf einen chinesischen Partner achten zu müssen

- Die Fähigkeit, tatsächliches Geschäft über die WFOE abwickeln zu können und nicht nur als Repräsentanz zu fungieren, sowie die Möglichkeit Rechnungen in RMB auszustellen und Gewinne in RMB zu empfangen

- Die Möglichkeit, RMB Gewinne in andere Währungen zu konvertieren, sodass diese an die Muttergesellschaft außerhalb Chinas gezahlt werden können

- Schutz von geistigem Eigentum, Know-how und Technologien

- Manufacturing WFOEs benötigen für ihre Produkte keine Import/Export Lizenzen

- Volle Eigenständigkeit bei Personalangelegenheiten

- Größere Effizienz in Bezug auf operative Tätigkeit, Management und zukünftige Entwicklung des Unternehmens

III. Representative Offices in China

1. Einführung

Seit Beginn der Öffnungspolitik versucht China nicht nur ausländische Investitionen anzulocken, sondern diese auch zu halten. Wie bereits dargestellt, stellt die Gründung einer WFOE eine der Möglichkeiten dar, in China zu investieren. Für einige Investoren mag jedoch der Schritt, eine komplett neue Gesellschaft in China zu gründen, etwas zu groß sein, da die chinesische Geschäftskultur und -struktur sich von der westlichen unterscheidet und diese Unterschiede aus Sicht vieler Investoren ein erhöhtes Risiko mit sich bringen. Um dieser Angst entgegenzuwirken, hat die chinesische Regierung die Investitionsform des sog. Representative Office („RO“) geschaffen. Damit ermöglicht sie es ausländischen Investoren, durch die Gründung einer reinen Repräsentanz, den chinesischen Markt zuerst einmal kennenzulernen und Kontakte zu knüpfen.

Die gesetzlichen Grundlagen für ROs stammen aus den 1980er Jahren und wurden 2010 und 2011 aktualisiert. Sie werden nachfolgend aufgezählt:

- Regulations on Administration of Registration of Resident Offices of Foreign Enterprises („Regulations“), veröffentlicht am 19. November 2010, in Kraft seit 01. März 2011

- Circular on Further Strengthening the Administration of Registration of Foreign Enterprise Resident Representative Offices, veröffentlicht und in Kraft seit 04. Januar 2010

- Provisional Measures for the Tax Collection and Administration of Representative Office of Foreign Enterprises, Guoshuifa (2010), Nr. 18, veröffentlicht und in Kraft seit 20. Februar 2010

Diese Gesetze werden zudem durch kommunale Regelungen und behördliche Verordnungen ergänzt. Aufgrund der Vielzahl der kommunalen Ergänzungsbestimmungen ist die Rechtslage in Bezug auf ROs schwer überschaubar.

2. Zweck einer RO-Gründung

Ein RO hat keinerlei eigene Rechtspersönlichkeit, sondern ist lediglich eine Repräsentanz der ausländischen Muttergesellschaft. Daraus ergibt sich ein wesentlicher Vorteil: Die Kosten für die Gründung des RO in China können direkt der Muttergesellschaft zugerechnet und als steuerliche Ausgaben berücksichtigt werden.

Demnach beschränkt sich der Tätigkeitsbereich des RO in China lediglich auf das Repräsentieren der Muttergesellschaft. Art. 14 der Regulations bestimmt folgendes:

“A representative office may engage in the activities related to the business of foreign enterprises as follows:

(1) market surveys, displays and campaigns related to the products or services of foreign enterprise; and

(2) liaison activities connected with sales of the product of foreign enterprise, service providing, domestic procurement and investment.

In case laws, administrative regulations or the State Council provides that a representative office shall be approved while engaging in the business activities as prescribed above, it should gain approval.”

Die Funktionen eines RO können daher folgendermaßen zusammengefasst werden:

- Durchführung von Marktanalysen und Erstellung von Gutachten für die Muttergesellschaft

- Herstellung von lokalen und internationalen Kontakten zwischen Unternehmen in China und der Muttergesellschaft

- Koordination der Aktivitäten der Muttergesellschaft in China

- Organisation von Geschäftstreffen zwischen Vertretern der Muttergesellschaft und chinesischen Kunden

Eine aktive Teilnahme am Geschäft ist dagegen nicht möglich. Dies stellt Art. 13 der Regulations klar:

“A representative office shall not conduct profit-making activities.”

Demzufolge darf das RO unter keinen Umständen folgende Aktivitäten durchführen:

- Direkte Einbindung in gewinnbringende Geschäftsaktivitäten

- Abschluss von Verträgen oder anderen Vereinbarungen in Vertretung der Muttergesellschaft

- Vertretung einer anderen Gesellschaft als der Muttergesellschaft

- Erwerb von Eigentum oder Einfuhr von Produktionsausrüstung

In der Vergangenheit wurden ROs aber genau zu diesen Zwecken verwendet. Ausländische Investoren haben entgegen den gesetzlichen Bestimmungen ihr Geschäft in China über das RO abgewickelt. Die Konsequenz daraus war, dass die chinesischen Behörden die Bestimmungen für ROs strikter gestaltet haben, nachdem viele ROs Tätigkeiten ausgeführt haben, die eigentlich für WFOEs vorgesehen sind. Hintergrund ist, dass viele ROs Gewinne aus solchen nicht erlaubten Geschäften nicht versteuert haben.

Der nachstehende Text bezieht sich dementsprechend auf die neuen Bestimmungen für ROs aus 2010 und 2011.

3. Gründung eines RO

Die Gründung eines RO ist vergleichbar mit der Gründung einer WFOE. Eine Gründung dauert in der Regel drei bis vier Monate, je nachdem in welcher Region das RO gegründet werden soll und in welchem Geschäftsbereich das RO tätig ist. Will sich das RO in einem Bereich engagieren, der laut Foreign Investment Catalogue beschränkt ist, braucht es hierfür noch zusätzliche Genehmigungen seitens der Behörden. Will das RO zum Beispiel in den Bereichen Banken- und Finanzwesen, Transportwesen, Schulwesen oder Rechtsberatung tätig werden, müssen die jeweils zuständigen Behörden zuerst ihre Erlaubnis hierzu geben. Erst nachdem die Zustimmung dieser Behörden gegeben wurde, kann mit der Antragstellung bei der State Administration of Industry and Commerce („SAIC“) fortgefahren werden.

a) Registrierung

Gemäß Art. 23 der Regulations muss die ausländische Muttergesellschaft ein Schreiben mit der Antragstellung auf Gründung eines RO an die zuständige Behörde schicken:

“Applying for the establishment of a representative office, a foreign enterprise should submit to the registration authority the following documents and materials:

(1) application for registration of establishment of representative office;

(2) domicile certification of the foreign enterprise and business license valid for more than 2years;

(3) articles of association or organization agreement of the foreign enterprise;

(4) commission documents issued by the foreign enterprise to chief representative and representative;

(5) identification papers and resumes of chief representative and representative;

(6) certificate of capital credit issued by financial institution having business ties with the foreign enterprise; and

(7) the certification for the lawful right to use the residency site of the representative office.”

Eine weitere Voraussetzung für die erfolgreiche Antragstellung ist ein existierender Mietvertrag über Büroräumlichkeiten für das noch nicht existierende RO. Diesbezüglich gibt es mehrere Möglichkeiten: Zum einen könnte man einen Mietvertrag mit einer Serviceagentur abschließen, die einen Raum von bestimmter Größe untervermietet. Ob dies allerdings von der SAIC als gültiges Mietverhältnis akzeptiert wird, sollte in jedem Fall vorher mit der Behörde abgeklärt werden, da solche Service Agenturen in China relativ neu und den Behörden noch unbekannt sind. Alternativ kann die Muttergesellschaft selbst einen Mietvertrag abschließen und in diesem eine Klausel mit aufnehmen, dass nach erfolgreicher Gründung des RO der Mietvertrag auf dieses übergehen soll.

Auch in diesem Fall können die Behörden nach freiem Ermessen zusätzliche Unterlagen oder eine Änderung der eingereichten Dokumente verlangen. Unserer Erfahrung zufolge dauert es mehrere Wochen bis die SAIC der Gründung eines RO zustimmt, da regelmäßig noch zusätzliche Dokumente verlangt werden und diese dann zusätzlich ins Chinesische übersetzt werden müssen. Des Weiteren verlangen die Behörden hin und wieder auch die Beglaubigung von Dokumenten mittels Notar oder Apostille. Nach der Genehmigung wird eine Genehmigungsurkunde ausgestellt und das Verfahren zur Antragstellung kann fortgesetzt werden.

Nachdem die SAIC der Gründung eines RO zugestimmt hat, stellt sie eine Registrierungsurkunde aus, mit welcher das RO offiziell gegründet wird.

b) Nachregistrierungsverfahren

Nach der erfolgreichen Gründung des RO sind noch weitere Formalitäten nötig, bevor das RO in Betrieb genommen werden kann. Ob alle oder nur einige der nachfolgenden Formalitäten erfüllt sein müssen, hängt vom konkreten Geschäftsbereich ab, in dessen Rahmen das RO tätig ist.

- Registrierung bei den staatlichen und lokalen Steuerbehörden, die eine Steuernummer für das RO ausstellen

- Registrierung bei den lokalen Zollbehörden

- Registrierung beim Public Security Bureau, der Polizei in China

- Erhalt eines sogenannten Organisation Codes und einer entsprechenden Urkunde vom Büro für allgemeine Qualitätssicherung (General Administration of Quality Supervision, ‚Inspection and Quarantine of the PRC) oder der entsprechenden lokalen Behörde.

Die wichtigsten Punkte sind jedoch die Registrierung bei den Steuerbehörden und die Eröffnung des Bankkontos, da ohne diese Schritte das RO nicht in Betrieb genommen werden kann.

4. Anstellungsverhältnisse mit dem RO

Nachdem das RO erfolgreich gegründet wurde, kann mit der Suche nach Arbeitnehmern begonnen werden:

a) Lokale Arbeitnehmer

Das RO kann so viele lokale Arbeitnehmer anstellen, wie es möchte. Nichtsdestotrotz kann das RO aber kein direktes Arbeitsverhältnis mit einem lokalen Arbeitnehmer begründen, sondern nur über eine Service Agentur. Diese Service Agenturen werden auch als Foreign Enterprise Service Company („FESCO“) bezeichnet. Die FESCO begründet ein Arbeitsverhältnis mit dem lokalen Arbeitnehmer und stellt dann den Arbeitnehmer dem RO zur Verfügung. Das Gehalt und die Sozialleistungen erhält der Arbeitnehmer dann von der FESCO, dem RO steht es allerdings offen, zusätzliche Leistungen zu gewähren (z.B. Boni oder andere Zusatzleistungen). Die gesamten Aufwendungen werden dann dem RO von der FESCO in Rechnung gestellt, wobei auch eine Gebühr für die Leistungen der FESCO zu bezahlen ist.

b) Ausländische Arbeitnehmer

Im Gegensatz zu den lokalen Arbeitnehmern, kann das RO die Arbeitsverhältnisse mit den ausländischen Arbeitnehmern direkt begründen, d.h. ohne Mitwirkung einer FESCO. Bis 2011 hat es bezüglich der Anzahl der ausländischen Arbeitnehmer in einem RO keine Beschränkungen gegeben, was zur Folge hatte, dass die Muttergesellschaften viele Mitarbeiter in das RO entsandt haben – mehr als für die bloße Repräsentanz in China benötigt wurden. Seit 2011 begrenzt Art. 11 allerdings die Anzahl der ausländischen Arbeitnehmer in einem RO auf vier. Einer der vier ausländischen Arbeitnehmer muss die Bezeichnung „Chief Representative“, die anderen drei die Bezeichnung „Representative“ tragen. Jegliches Einkommen, das die Ausländer im Rahmen ihrer Tätigkeit in China erhalten, ist in China auch steuerpflichtig.

Des Weiteren müssen alle ausländischen Arbeitnehmer in China ein Arbeitsvisum beantragen, auch wenn sie nur für einen begrenzten Zeitraum in China arbeiten. Wie auch in anderen Ländern ist es strafbar, mit einem Touristenvisum in China zu arbeiten. Wird sich dieser Vorschrift widersetzt, macht sich nicht nur der Arbeitnehmer, sondern auch das RO und die Muttergesellschaft strafbar. Zudem besteht die Gefahr, dass der ausländische Arbeitnehmer aus China ausgewiesen und ihm ein künftiges Einreiseverbot auferlegt wird.

5. Besteuerung von ROs

Obwohl ROs keine Tätigkeiten ausführen dürfen, die gewinnbringend sind, unterliegen ROs dennoch der Steuerpflicht in China. Es gibt nur wenige ROs, die von der allgemeinen Steuerpflicht befreit sind. Auch die Besteuerung der ROs hat sich 2010 geändert. Dies ist hauptsächlich darauf zurückzuführen, dass viele ROs Geschäfte getätigt haben, die über die rechtlichen Rahmenbedingungen eines RO hinausgehen.

Die grundlegenden Gesetze und Richtlinien, die die Besteuerung eines RO regulieren, ergeben sich nun aus den Circular on releasing the Interim Measures for Taxation of Resident Representative Offices of Foreign Enterprises. Diese wurden am 20. Februar 2010 erlassen und traten rückwirkend mit 01. Januar 2010 in Kraft (Guoshuifa (2010) No. 18, erlassen von der State Administration of Taxation. Artikel 3 des Gesetzes beschäftigt sich mit der Steuerpflicht eines RO:

“The RO shall file CIT based on its attributed income, as well as Business Tax and Value-Added Tax on its taxable income in accordance with the relevant laws and regulations.”

Aus Artikel 6 ergibt sich für ein RO die Buchführungspflicht im Rahmen der gesetzlichen Vorschriften und Regelungen.

Ist das RO nicht in der Lage seine Bücher ordnungsgemäß zu führen oder können die Aufwendungen und Kosten nicht ermittelt werden bzw. sollten die Behörden annehmen, dass das RO seine Steuern nicht wie vorgeschrieben deklarieren wird, so stehen den Behörden zwei verschiedene Methoden zur Verfügung, um das steuerpflichtige Einkommen des RO zu ermitteln (Artikel 7). Wenn eine dieser Methoden zur Anwendung kommt, beträgt die ermittelte Gewinnmarge mindestens 15% (Artikel 8).

a) Kostenaufschlagsmethode

Bei der Kostenaufschlagsmethode werden die Aufwendungen des RO zuerst bestimmt und dann zur Ermittlung des steuerpflichtigen Einkommens benutzt.

Folgende Kosten dürfen bei dieser Methode berücksichtigt werden:

- Gehälter, Boni, Zuschläge, Sozialversicherungsbeiträge

- Zahlungen für Betriebsmittel und unbewegliches Vermögen

- Aufwendungen für Kommunikation

- Reise- und Unterbringungskosten

- sonstige Kosten

Aufwendungen für soziale Zwecke, Verspätungszuschläge oder Ordnungsgelder können dagegen nicht berücksichtigt werden.

b) Actual Revenue Deemed Profit Methode

Diese Methode kommt vor allem dann zur Anwendung, wenn das RO seine Einnahmen, nicht jedoch seine Kosten ermitteln kann. Hierfür wird der Gesamtumsatz des RO mit dem angenommenen Gewinn des RO in Verhältnis gesetzt und hierauf der entsprechende Steuersatz angewandt.

IV. Vergleich WFOE und RO

Die zwei erläuterten Investitionsformen sind unabhängig voneinander zu betrachten, auch wenn man das RO als eine Art Vorstufe zum WFOE ansehen könnte, da es dem weniger risikofreudigen Investor eine gute Möglichkeit bietet, sich den chinesischen Markt zunächst einmal näher anzusehen. Anders als bei der WFOE können mit der Gründung eines RO jedoch keine aktiven Geschäfte betrieben werden. Der Kernunterschied liegt also darin, dass das RO weniger risikoreich ist, dafür aber keine aktiven Geschäfte in China zulässt, anders als die WFOE, die ein höheres Risiko birgt, aber dafür die aktive Teilnahme am Geschäftsleben in China ermöglicht. Im Übrigen unterliegen beide Formen der Steuerpflicht und sind mit erheblichen Formalitäten verbunden

Es gibt daher keine allgemein gültigen Ratschläge, wann ein RO und wann eine WFOE gegründet werden sollte. Es muss stets geprüft werden, welche der beiden Investmentformen zum geplanten Geschäftsmodell in China passt.

1. Was für ein RO spricht

Die Gründung eines RO wird nur empfohlen, wenn Investoren zu Anfang noch keine Geschäfte betreiben wollen. Das RO ist eine perfekte und vor allem sehr günstige Variante, um zu erforschen, ob sich der Eintritt in den chinesischen Markt lohnt, um Netzwerke im Land aufzubauen oder einfach nur vor Ort Marketing zu betreiben etc. Selbst wenn die Gesellschaft beabsichtigt, zuerst ein RO zu gründen und dies später in eine WFOE umzuwandeln, sollte berücksichtigt werden, dass ein RO lediglich vier Ausländer beschäftigen darf. Je nach Art des Geschäfts kann dies zu wenig sein, um zu prüfen, ob ein Markteintritt in China lohnenswert ist. Daher ist es unter Umständen besser, gleich zu Beginn eine WFOE anstatt eines RO zu gründen.

2. Was für eine WFOE spricht

Der Markteintritt mit einer WFOE macht vor allem dann Sinn, wenn Firmen ihr Investment in China für einen langfristigen Zeitraum planen. Ein möglicher Nachteil könnte die hohe Eigenkapitalbeteiligung sein (empfohlen zwischen 100.000 und 1 Mio. RMB, abhängig von der jeweiligen Branche). Daher überlegen die meisten Gesellschaften als ersten Schritt, ein RO zu gründen und erst später eine WFOE zu eröffnen.

Da ROs keine aktiven Geschäftstätigkeiten aufnehmen dürfen und dies in den letzten Jahren sehr streng von Seiten der Regierung überwacht wird, empfiehlt es sich besonders für Investoren im Bereich der Produktion, gleich eine WFOE zu gründen. Im Bereich der Produktion spricht für eine WFOE insbesondere auch, dass beliebig viele ausländische Mitarbeiter eingestellt werden können. Dies ist besonders dann von Vorteil, wenn die neu gegründete Gesellschaft das Wissen und besondere Fähigkeiten von Angestellten der Muttergesellschaft benötigt. Für Gesellschaften, die High-End Produkte herstellen, liegt ein weiterer erheblicher Vorteil der WFOE darin (anders beispielsweise als bei einem Joint Venture), dass die Rechte am geistigen Eigentum nicht auf den chinesischen Geschäftspartner übertragen werden müssen.

Das Gründen einer WFOE macht auch im Bereich des Handels durchaus Sinn, da die Möglichkeit besteht, RMB ohne Beschränkungen in andere Währungen zu wechseln.

3. Zusammenfassung

Zusammenfassend kann gesagt werden, dass die WFOE dann die vorteilhaftere Rechtsform ist, wenn Gewinne in China generiert werden sollen und keine Kooperation mit einem chinesischen Unternehmen angestrebt wird. Allgemein bietet die WFOE mehr Flexibilität.

Noch bis vor kurzem wurden wesentlich mehr ROs gegründet als WFOEs. Diese wurden jedoch im Regelfall auch dazu verwandt, aktive Geschäfte zu tätigen, was damals wie heute gegen die Gesetze verstößt. Anders als früher wird die Geschäftstätigkeit der ROs wesentlich strenger von der Regierung kontrolliert, sodass diese Vorgehensweise sowohl aus steuerlicher als auch aus praktischer Hinsicht nicht lohnenswert ist.

Anhang

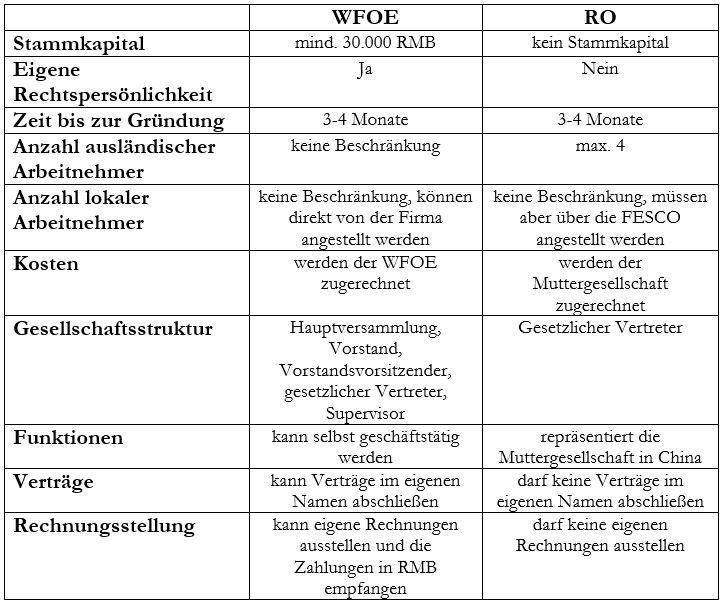

Die folgende Tabelle soll einen Überblick über die Unterschiede zwischen WFOE und RO geben: